Какой сейчас страховой взнос. Страховые взносы. Чем отличаются налоги работодателя и его сотрудников

НК РФ Статья 431. Порядок исчисления и уплаты страховых взносов, уплачиваемых плательщиками, производящими выплаты и иные вознаграждения физическим лицам, и порядок возмещения суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством

1. В течение расчетного периода по итогам каждого календарного месяца плательщики производят исчисление и уплату страховых взносов исходя из базы для исчисления страховых взносов с начала расчетного периода до окончания соответствующего календарного месяца и тарифов страховых взносов за вычетом сумм страховых взносов, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно.

2. Сумма страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством уменьшается плательщиками страховых взносов на сумму произведенных ими расходов на выплату страхового обеспечения по указанному виду обязательного социального страхования в соответствии с законодательством Российской Федерации.

3. Сумма страховых взносов, исчисленная для уплаты за календарный месяц, подлежит уплате в срок не позднее 15-го числа следующего календарного месяца.

4. Плательщики обязаны вести учет сумм начисленных выплат и иных вознаграждений (за исключением указанных в настоящего Кодекса), сумм страховых взносов, относящихся к ним, в отношении каждого физического лица, в пользу которого осуществлялись выплаты.

5. Сумма страховых взносов, подлежащая перечислению, исчисляется в рублях и копейках.

6. Сумма страховых взносов исчисляется и уплачивается плательщиками страховых взносов, указанными в настоящего Кодекса, отдельно в отношении страховых взносов на обязательное пенсионное страхование, страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, страховых взносов на обязательное медицинское страхование.

7. Плательщики, указанные в подпункте 1 пункта 1 статьи 419 настоящего Кодекса (за исключением физических лиц, производящих выплаты, указанные в подпункте 3 пункта 3 статьи 422 настоящего Кодекса), представляют расчет по страховым взносам не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом, в налоговый орган по месту нахождения организации и по месту нахождения обособленных подразделений организации, которым организацией открыты счета в банках и которые начисляют и производят выплаты и иные вознаграждения в пользу физических лиц, по месту жительства физического лица, производящего выплаты и иные вознаграждения физическим лицам.

(см. текст в предыдущей редакции)

В случае, если в представляемом плательщиком расчете сведения по каждому физическому лицу о сумме выплат и иных вознаграждений в пользу физических лиц, базе для исчисления страховых взносов на обязательное пенсионное страхование в пределах установленной предельной величины , сумме страховых взносов на обязательное пенсионное страхование, исчисленных исходя из базы для исчисления страховых взносов на обязательное пенсионное страхование, не превышающей предельной величины, базе для исчисления страховых взносов на обязательное пенсионное страхование по дополнительному тарифу, сумме страховых взносов на обязательное пенсионное страхование по дополнительному тарифу за расчетный (отчетный) период и (или) за каждый из последних трех месяцев расчетного (отчетного) периода содержат ошибки, а также если в представляемом плательщиком расчете суммы одноименных показателей по всем физическим лицам не соответствуют этим же показателям в целом по плательщику страховых взносов и (или) в расчете указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц, такой расчет считается непредставленным, о чем плательщику не позднее дня, следующего за днем получения расчета в электронной форме (10 дней, следующих за днем получения расчета на бумажном носителе), направляется соответствующее уведомление.

(см. текст в предыдущей редакции)

В пятидневный срок с даты направления в электронной форме указанного в абзаце втором настоящего пункта уведомления (десятидневный срок с даты направления такого уведомления на бумажном носителе) плательщик страховых взносов обязан представить расчет, в котором устранено указанное несоответствие. В таком случае датой представления указанного расчета считается дата представления расчета, признанного первоначально не представленным.

(см. текст в предыдущей редакции)

8. Проверки правильности заявленных расходов на выплату страхового обеспечения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством проводятся территориальными органами Фонда социального страхования Российской Федерации в соответствии с Федеральным законом

Копии решений о выделении (отказе в выделении) средств на осуществление (возмещение) расходов страхователя на выплату страхового обеспечения, о непринятии к зачету расходов на выплату страхового обеспечения, а также информация об отмене (изменении) указанных решений вышестоящим органом территориального органа Фонда социального страхования Российской Федерации или судом направляется территориальным органом Фонда социального страхования Российской Федерации в налоговый орган в трехдневный срок со дня принятия соответствующего решения органом Фонда социального страхования Российской Федерации (вышестоящим органом территориального органа Фонда социального страхования Российской Федерации или судом).

Порядок представления территориальными органами Фонда социального страхования Российской Федерации вступивших в силу решений по проведенным проверкам правильности расходов на выплату страхового обеспечения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также информации об отмене (изменении) указанных решений вышестоящим органом территориального органа Фонда социального страхования Российской Федерации или судом в налоговые органы определяется соглашением взаимодействующих сторон.

9. Если по итогам расчетного (отчетного) периода сумма произведенных плательщиком расходов на выплату страхового обеспечения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (за вычетом средств, выделенных страхователю территориальным органом Фонда социального страхования Российской Федерации в расчетном (отчетном) периоде на выплату страхового обеспечения) превышает общую сумму исчисленных страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, полученная разница подлежит зачету налоговым органом в счет предстоящих платежей по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством на основании полученного от территориального органа Фонда социального страхования Российской Федерации подтверждения заявленных плательщиком расходов на выплату страхового обеспечения за соответствующий расчетный (отчетный) период или возмещению территориальными органами Фонда социального страхования Российской Федерации в соответствии с порядком, установленным Федеральным законом от 29 декабря 2006 года N 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством".

10. Плательщики, у которых численность физических лиц, в пользу которых начислены выплаты и иные вознаграждения, за расчетный (отчетный) период превышает 10 человек, а также вновь созданные (в том числе в результате реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты , указанные в пункте 7 настоящей статьи, в налоговый орган в электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи. Плательщики и вновь созданные организации (в том числе в результате реорганизации), у которых численность физических лиц, в пользу которых начислены выплаты и иные вознаграждения, за расчетный (отчетный) период составляет 10 человек и менее, вправе представлять расчеты, указанные в пункте 7 настоящей статьи, в электронной форме в соответствии с требованиями настоящего пункта.

(см. текст в предыдущей редакции)

11. Уплата страховых взносов и представление расчетов по страховым взносам производятся организациями по месту их нахождения и по месту нахождения обособленных подразделений организации, которым организацией открыты счета в банках и которые начисляют и производят выплаты и иные вознаграждения в пользу физических лиц (далее в настоящей статье - обособленные подразделения), если иное не предусмотрено пунктом 14 настоящей статьи.

(см. текст в предыдущей редакции)

12. Сумма страховых взносов, подлежащая уплате по месту нахождения обособленного подразделения, определяется исходя из величины базы для исчисления страховых взносов, относящейся к этому обособленному подразделению.

13. Сумма страховых взносов, которая подлежит уплате по месту нахождения организации, в состав которой входят обособленные подразделения, определяется как разница между общей суммой страховых взносов, подлежащей уплате организацией в целом, и совокупной суммой страховых взносов, подлежащей уплате по месту нахождения обособленных подразделений.

14. При наличии у организации обособленных подразделений, расположенных за пределами территории Российской Федерации, уплата страховых взносов, а также представление расчетов по страховым взносам по таким обособленным подразделениям осуществляется организацией по месту своего нахождения.

15. В случае прекращения деятельности организации в связи с ее ликвидацией либо прекращения физическим лицом деятельности в качестве индивидуального предпринимателя до конца расчетного периода плательщики, указанные в абзацах втором и третьем подпункта 1 пункта 1 статьи 419 настоящего Кодекса, обязаны соответственно до составления промежуточного ликвидационного баланса либо до дня подачи в регистрирующий орган заявления о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя представить в налоговый орган расчет по страховым взносам за период с начала расчетного периода по день представления указанного расчета включительно.

Разница между суммой страховых взносов, подлежащей уплате в соответствии с указанным расчетом, и суммами страховых взносов, уплаченными плательщиками с начала расчетного периода, подлежит уплате в течение 15 календарных дней со дня подачи такого расчета или возврату плательщику в соответствии со статьей 78 настоящего Кодекса.

16. Данные расчетов по страховым взносам об исчисленных страховых взносах на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и о суммах расходов плательщиков на выплаты страхового обеспечения направляются налоговым органом не позднее пяти дней со дня их получения в электронной форме и не позднее десяти дней со дня их получения на бумажном носителе в соответствующий территориальный орган Фонда социального страхования Российской Федерации для проведения проверки правильности расходов плательщика на выплаты страхового обеспечения.

Тарифы страховых взносов на 2019 год для некоторых категорий плательщиков увеличили. Мы собрали все ставки в удобных таблицах и справочниках, которые можно скачать.

Внимание! Специально для бухгалтеров мы подготовили бесплатные справочники по тарифам страховых взносов для ИП и юридических лиц:

Кто должен применять и соблюдать тарифы на страховые взносы в 2019 году

Обязанность есть у всех работодателей - юридических лиц, которые в течение года перечисляли физическим лицам вознаграждения согласно трудовым договорам и договорам ГПХ.

ИП-работодатели также исчисляют и платят страховые взносы с вознаграждений физлицам. Но помимо этого, они платят еще и взносы за себя - на обязательное пенсионное и социальное страхование.

Правила удержания и перечисления страховых взносов регулируют глава 34 Налогового кодекса и Федеральный закон от 24.07.1998 № 125-ФЗ.

- Согласно положениям Налогового кодекса в ИФНС перечисляют:

- взносы на ОПС - обязательное пенсионное страхование;

- ОСС - обязательное социальное страхование на случай наступления временной нетрудоспособности и материнства;

- ОМС - обязательное медицинское страхование.

- Согласно Закону 125-ФЗ в ФСС РФ платят взносы на обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний.

В статье мы рассмотрим размеры страховых взносов на 2019 год, установленные для первой группы.

От чего зависит размер страховых взносов в 2019 году для юридических лиц и ИП

Тарифы страховых взносов на 2019 год регулируют положения статей 426–429 Налогового кодекса. При установлении тарифа страховых взносов на 2019г важно учитывать:

- к какой категории плательщиков относится фирма или ИП (будет ли применяться общий или пониженный тариф);

- к какой категории относится физлицо, в пользу которого произвели выплаты;

- сколько выплатили физлицу в течение года (превышает ли сумма предельную базу или нет).

Таким образом, если работодатель в силу закона не может использовать пониженные тарифы, он применяет общие:

- В части взносов на ОПС: 22% с выплат, которые не больше предельной величины, равной 1 150 000 рублей. С суммы превышения базы исчисляют 10%.

- В части взносов на ОСС: 2,9% с выплат, которые не больше предельной величины, равной 865 000 рублей. С суммы превышения базы взносы не платят.

- В части взносов на ОМС: 5,1% со всех выплат. Сумма дохода значения не имеет. Предельная база не предусмотрена.

Если получатель дохода относится к льготным категориям, полученные им суммы в размере свыше предельной величины базы, страховыми взносами не облагаются (п. 2 ст. 427 НК РФ).

ИП, которые перечисляют страховые взносы только за себя, определяют их сумму исходя из МРОТ. Когда сумма полученного годового превышает 300 000 рублей, то они учитывают вторую часть взносов, уплаченных с суммы превышения (подп. 1 п. 1 ст. 430 НК РФ).

Основные тарифы страховых взносов в 2019 году (таблица без льгот)

Общая ставка в данном случае составляет 30%. Из них:

- 20% идет в ПФР;

- 2,9% - в ФСС;

- 5,1 - в ФОМС.

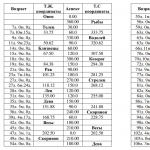

Таблица 1 . Тарифы страховых взносов на 2019 год

|

Когда применяют |

Вид страхования |

Значение предельной величины, руб. (согласно пост. Правительства от 28.11.2018 № 1426) |

Ставка, % |

|

Если выплата произведена:

|

|||

|

не установлено |

|||

|

Если выплата произведена иностранцу либо лицу без гражданства, которое временно пребывает в РФ и не является высококвалиф. спец-том (кроме граждан стран – членов ЕАЭС |

|||

|

Если выплата произведена иностранцу либо лицу без гражданства, которое постоянно или временно проживает в РФ и является высококвалиф. спец-том |

|||

Обратите внимание, что на выплаты иностранным высококвалифицированным специалистам, в том числе и лицам без гражданства, временно пребывающим в РФ, взносы не начисляют. Они не имеют статуса застрахованных в отношении любого вида обязательного страхования.

Исключение предусмотрено только для высококвалифицированных специалистов из ЕАЭС, которые находятся в статусе временно пребывающих. С выплат таким лицам исчисляют взносы на ОСС в размере 2,9% и ОМС в размере 5,1%. При этом они не являются застрахованными в системе ОПС (письмо Минфина от 12.07.2017 № 03-15-06/44430).

Пониженные тарифы страховых взносов в 2019 году

Сразу отметим, что с 1 января 2019 года закончится льготный период по тарифам страховых взносов. Компании и ИП на УСН будут обязаны использовать общие ставки (см. таблицу 1).

Пониженный тариф останется для НКО и благотворительных организаций на УСН. Они могут использовать ставку 20% в течение шести лет – с 2019 по 2024 годы.

Кто еще вправе применять пониженные тарифы страховых взносов в 2019 году? Это фирмы и ИП, указанные в перечне статьи 427 Налогового кодекса. Приведем их в таблице 2.

Таблица 2 . Льготные тарифы страховых взносов в 2019 году

Доптарифы страховых взносов в 2019 году на ОПС с зарплаты работников

В отношении некоторых категорий работников фирмы и ИП обязаны исчислять страховые взносы по доптарифам (п. 3 ст. 428 НК РФ). Они зависят от условий труда и определяются по результатам специальной оценки условий труда. Рассмотрим в таблице 3.

Таблица 3 . Доптарифы страховых взносов на ОПС в 2019 году

|

Условия трудовой деятельности работника |

Тариф, % |

|

|

Класс вредности/опасности |

Подкласс вредности/опасности |

|

|

Допустимый |

||

|

Оптимальный |

||

При отсутствии СОУТ доптариф равен:

- 6% с выплат по работам, перечисленным в п.1 ч.1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ

- 9% с выплат в части работ, перечисленных в пп. 2-18 ч. 1 ст. 30 Закона № 400-ФЗ.

Таблица тарифов страховых взносов ИП за себя в 2019 году

Таблица 4 . Тарифы страховых взносов ИП за себя в 2019 году

Все тарифы страховых взносов в ФНС на 2019 год в одной таблице

- Также см. налоги с зарплаты в 2019 году в процентах (таблица) >>

- Узнайте, изменились ли

Вопросы, рассмотренные в материале:

- Как оплатить страховые взносы

- До какого числа оплачивать страховые взносы

- Куда оплачивают страховые взносы

- Где оплатить страховые взносы ИП

- Как правильно оплатить страховые взносы ИП

Страховые взносы – обязательные платежи для всех организационно-правовых форм организаций, использующих труд наемных работников. Если у ИП нет сотрудников, учитываются расходы на медицинское страхование и в пенсионный фонд за себя. Как оплатить страховые взносы? Средства в фонды могут перечисляться в банковские отделения наличным и безналичным способами. Расскажем подробнее, как происходит оплата страховых взносов для индивидуального предпринимателя.

На что уходят страховые взносы

Статья 8 Налогового кодекса РФ формирует понятие страховых взносов как обязательные отчисления в фонды:

- Пенсионный для страховой части пенсии и обязательное медицинское страхование;

- в Фонд социального страхования для формирования оплат страховых случаев (несчастных, профессиональных заболеваний и травм на производстве) и пособий (по беременности и родам, уходу за ребенком, больничных, погребений). Средства взимаются с физических и юридических лиц для реализации прав застрахованных граждан на гарантированное государством финансовое обеспечение по указанному виду социальных страхований.

Статья 1 Федерального закона № 165-ФЗ от 16.07.1999 определяет список проблем, по которым оказывается государственная социальная поддержка работающих граждан, куда включаются: несчастные случаи и травмы на производстве, наступление инвалидности, потеря кормильца, профессиональное заболевание, беременность и роды, рождение ребенка или детей, уход за ребенком по достижению им возраста 1,5 года. Законодательством установлены и прочие страховые события, подлежащие возмещению социальным страхованием.

В мировой практике история появления страховых взносов нова. Ее основанию послужили факторы (трудовые отношения, развитие экономики), при которых наемные рабочие нуждались в социальной поддержке и защите прав. Свод имперских законов Бисмарка, изданный в XIX веке, − один из источников, где содержатся первые упоминания о мерах социального страхования.

Формирование системы страхования в России началось после отмены крепостного права. К этому времени относится создание закона об «обязательном учреждении на казенных горных заводах вспомогательных товариществ».

Пенсионный фонд, призванный урегулировать обеспечение неработающих граждан и функционирование механизмов рыночной экономики, принят 22 декабря 1990 г. До его появления отчисления в казну происходили за счёт фонда оплаты труда предприятий.

Немного позже, 01.01.1991, сформирован ФСС (Фонд социального страхования), обеспечивающий регулирование отношений социального страхования населения.

Фонд медицинского страхования, финансирующий обслуживание в медицинских учреждениях, создан 24 февраля 1993 г.

Страховые взносы регламентируются:

- главой 34 Налогового кодекса РФ;

- ФЗ № 125-ФЗ от 24.07.1998 «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»;

- ФЗ № 255-ФЗ от 29.12.2006 «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

- ФЗ № 165-ФЗ от 16.07.1999 «Об основах обязательного социального страхования»;

- ФЗ № 326-ФЗ от 29.11.2010 «Об обязательном медицинском страховании в Российской Федерации»;

- ФЗ № 167-ФЗ от 15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации».

Кто обязан платить страховые взносы

Страхователь, перечисляющий заработную плату и иные выплаты в пользу застрахованных лиц, обязан уплачивать страховые взносы (п. 1 ст. 419 Налогового кодекса РФ).

Работодатель должен использовать средства организации на выплаты в фонды, а не вычитать их из заработной платы наемных работников.

Страхователями являются:

- индивидуальные предприниматели;

- организации;

- физические лица, которые не зарегистрированы в качестве ИП.

Если у ИП оформлены в штат сотрудники, происходит уплата взносов по тарифам, принятым для всех страхователей.

Особенностью выплат в фонды (п. 2 ст. 419 Налогового кодекса РФ) у индивидуального предпринимателя является обязанность отчислений за себя.

Статья 8 Налогового кодекса РФ устанавливает следующие виды взносов:

- на обязательное медицинское страхование (ОМС);

- на обязательное пенсионное страхование (ОПС);

- на страхование несчастных случаев и профессиональных заболеваний (НС и ПЗ);

- на обязательное соцстрахование в случае временной нетрудоспособности и материнства (ВНиМ).

Взносы начисляются с фонда заработной платы и других выплат в пользу работников, к числу которых статья 420 Налогового кодекса РФ относит:

- суммы отпускных выплат;

- компенсацию при увольнении;

- премиальные выплаты;

- материальную помощь на одного работника, превышающую 4 тысячи рублей в год.

Начислению страховых взносов не подлежат суммы:

- материальной помощи в пределах 4 тысяч рублей в год на одного работника;

- единовременной выплаты в случае чрезвычайной ситуации, стихийного бедствия, рождения ребенка, смерти члена семьи. Понадобится издание приказа на осуществление материальной помощи, прикладываются подтверждающие событие документы, чтобы при проверке не начислили взносы;

- пособия, назначаемого государством: по беременности и родам, постановке на учет в женскую консультацию на ранних сроках, временной нетрудоспособности, безработице;

- выходного пособия, не превышающего трехкратного размера среднемесячной оплаты труда;

- по трудовым или гражданско-правовым договорам для граждан, не признанных застрахованными на территории РФ по законодательству: иностранцев, без гражданства, временно пребывающих;

- за выполнение работ, оказание услуг по договору гражданско-правового характера. Выплаты не облагаются с взносами на ОСС и по травматизму. А вот страховые взносы на ОПС и ОМС придется начислить и оплатить.

Для каждого вида страховых взносов предусмотрена своя база и ставка. В базу включаются суммы начисленных вознаграждений и выплат за расчетный период (год) нарастающим итогом по каждому физическому лицу (ст. 421 Налогового кодекса РФ).

В таблице показаны ставки и максимальная база в 2019 году для всех видов страховых взносов.

|

База для исчисления страховых взносов |

В пенсионный фонд (ПФР) |

В Фонд социального страхования (ФСС) |

В фонд обязательного медицинского страхования (ОМС) |

|

|

Максимальная база для расчета |

нет предельной величины |

|||

|

Величина оплаты труда = База/12 мес. |

нет предельной величины |

|||

|

Ставка взноса |

||||

|

Величина взноса = База * Ставка |

||||

|

Ставка при условии превышения базы |

||||

Организация ООО «Крекер» осуществляет деятельность – производство хлебобулочных изделий, учет ведет по ОСНО (общей системе налогообложения), перечисляет работникам зарплату. Произведем расчет отчислений предприятия на страховые взносы в декабре.

В 1 варианте предполагается, что база для начислений находится в установленных пределах и один из окладов составил 25 000 руб.

ОПС = 25000 руб. * 22 % = 5500 руб.

ОМС = 25000 руб. * 5,1 % = 1275 руб.

ВНиМ = 25000 руб. * 2,9 % = 725 руб.

Травматизм = 25000 руб. * 0,2 % = 50 руб.

Коэффициент при расчете взносов от НС и ПЗ (травматизм) для каждой организации устанавливается отдельно и зависит от вида выполняемых работ или услуг (чем опаснее деятельность, тем он выше), в качестве примера взято значение 0,2 %.

Организация при регистрации в ФСС получает статистическую выписку, где указан процент отчислений в фонд, или уведомление о ставке страховых взносов на обязательное страхование направляется почтой. Каждый год Фонд соцстрахования требует декларировать основной вид деятельности организации, чтобы менять ставку отчислений. Если предприятием ведется сразу несколько направлений работ или услуг, устанавливается тариф для самого опасного вида работ.

Во 2-м варианте предполагается превышение размера базы установленного предела для пенсионного фонда и страхования по ВНиМ. Установленный размер заработной платы – 250 000 руб. Ставка на пенсионные отчисления будет равняться 10 %, расчет взносов по временной нетрудоспособности и материнству не выполняется, соответственно, ничего не уплачивается.

ОПС = 250000 руб. * 10 % = 25000 руб.

ОМС = 250000 руб. * 5,1 % = 12750 руб.

Травматизм = 250000 руб.* 0,2 % = 500 руб.

Взносы от НС и ПЗ перечисляются в ФСС (Фонд социального страхования). Отчисления для обязательного страхования (медицинского и пенсионного) администрирует налоговый орган (ИФНС), к которому организация относится по территориальному признаку.

Наличие у организации обособленного филиала, расположенного в другой области, предполагает уплачивать взносы по местонахождению основного подразделения. Если у дочернего подразделения есть полномочия по уплате взносов, оно осуществляет их уплату по своему местонахождению. Страховые отчисления определяются по величине расчетной базы конкретного филиала.

Платежи по каждому из видов взносов не перечисляют одним платежным поручением, только отдельным. Во-первых, потому что взносы поступают в разные инстанции, а во-вторых – по своему КБК (каждому взносу соответствует конкретный КБК).

Как проверяют уплату страховых взносов?

Правильный расчет и соблюдение срока перечисления при уплате страховых взносов осуществляется государственными органами во время проверок (камеральных или выездных). Переход контроля за данными средствами от ПФР к налоговым инспекциям произошел в 2017 году. Исключением являются взносы на травматизм, их администрирует ФСС.

Также за Фондом соцстрахования остаются полномочия на следующую деятельность:

- проведение камеральной проверки на компенсацию средств соцстрахования по заявлению страхователя;

- совместное проведение выездной проверки с налоговой инспекцией;

- рассмотрение поступающих жалоб по актам проверки.

Налоговые органы, осуществляющие контроль за своевременным и корректным перечислением страховых взносов, используют такие инструменты, как:

- совместную с Фондом соцстрахования выездную проверку;

- камеральную проверку расчетов страховых взносов − сведения предоставляют с помощью ежеквартальной отчетности;

- сверку сумм взносов на страхование − начисленных и оплаченных.

Документы для контроля страховых взносов, которые могут затребовать проверяющие органы, приведены ниже.

Предприятие ООО «Автошина» ведет оптовую торговлю покрышками, система налогообложения – общая, получило решение о проведении выездного типа проверки. Ее цель − установить корректность и своевременность перечисления обязательных взносов и определить, правомерны ли выплаты страхового обеспечения, произведенные страхователем за 2014–2017 гг.

Проведение проверки сопровождалось предоставлением документов:

- договоров (трудовых, гражданско-правовых);

- приказов о найме на работу;

- трудовых книжек;

- личных карточек работников;

- табелей по учету рабочего времени;

- платежных, расчетно-платежных ведомостей на перечисление зарплаты;

- листков нетрудоспособности;

- приказов и заявлений о предоставлении отпуска по беременности и родам, расчет суммы пособия;

- документов, подтверждающих оплату ежемесячного пособия по беременности и родам (копия свидетельства о рождении, заявление о предоставлении отпуска, приказ, расчет суммы пособия, справка с места работы отца о том, что он не получает пособие);

- приказов на материальную помощь и документов, подтверждающих основание для ее выплаты.

Также налоговой и ФСС могут быть запрошены и другие документы, относящиеся к проводимой проверке. В день окончания работы инспекторов была подписана справка о проведенной проверке.

Что изменилось в 2018-2019 гг.:

- изменен срок уплаты взноса в размере 1 %.

- в 2018 году МРОТ не регулирует фиксированную долю страховых взносов.

В 2019 году увеличился размер платежей. С января 2017 года за администрирование взносов и контроль отвечает налоговая инспекция, в ее адрес направляются расчеты и суммы страховых отчислений. В связи с этим важно отметить изменения кодов бюджетной классификации (КБК) при переводе фиксированной части на ОПС и ОМС.

Размер страховых взносов ИП в 2018-2019 годах

Фиксированный размер отчисления, рассчитанный от величины МРОТ.

Обязанность по оплате взносов для пенсионного обеспечения и медицинского страхования не зависит от вида налогообложения и штата сотрудников у ИП. Отчисления составляют:

Внимание! Расчет взносов за не полностью отработанный период производится пропорционально отработанному времени.

- 1 % с превышения дохода.

Сам расчет не изменился – уплата 1 % происходит в случае, когда доход за период превысил 300 000 рублей. Отчисления равны:

(Доход – 300 000 руб.) * 1 %.

Внимание! Необходимо учесть, что платежи по фиксированному тарифу суммируются при совмещении режимов налогообложения, после этого рассчитывают страховые взносы.

Особенности, учитываемые при 1%-ной ставке отчислений:

- Плательщики ЕНВД берут для расчетов сумму вмененного дохода, а не фактически полученную прибыль.

- На УСН по «доход минус расход» базой, на которую начисляют 1 %, принимается только доход (без учета расходов).

- На УСН со ставкой 6 % рассчитывают взносы исходя из величины реальной выручки.

- При общей системе налогообложения базой считается разница доходов и расходов.

- Патентная деятельность предусматривает использовать в расчетах максимальную прибыль, по которой определяют патентные платежи.

Сроки уплаты взносов в 2019 году

До какого числа можно оплачивать страховые взносы? Налоговым кодексом РФ установлены следующие сроки:

- Для ставки 1 % – уплата до 1 июля следующего за отчетным года.

- Исчисленные из МРОТ взносы перечисляют в бюджет до 31 декабря текущего года.

Внимание! Когда нужно оплачивать страховые взносы? Ранее крайним сроком уплаты ставки 1 % считалось 1 апреля, в 2018 году срок был сдвинут до 1 июля.

Многих предпринимателей волнуют вопросы по уплате взносов ежеквартально – надо перечислять их или нет, а также ответственность при неуплате. Для ИП не установлена обязанность платить взносы поквартально, главное − оплата в пределах обозначенных сроков.

Поэтому некоторые предприниматели оплачивают всю сумму в начале года, а другие тянут до последнего числа. Существуют особенности расчетов и перечислений взносов, возникшие при использовании специальных режимов налогообложения.

Особенностями исчисления страховых взносов при отдельных налоговых режимах являются:

- Для УСН отчетным периодом установлен год. Следовательно, предприниматели могут оплатить полностью страховые взносы в сумме фиксированных платежей, а затем учесть их в качестве предоплаты.

- Для ЕНВД отчетным периодом является квартал. Поэтому взносы следует оплачивать поквартально, рассчитывая налог кассовым методом. Например, сумма перечисляемых в 1 квартале взносов уменьшает налог в отчетности по ЕНВД в соответствующем периоде.

Важно! Выплаты, произведенные в разных кварталах, не могут уменьшить налог на ЕНВД в отчетном периоде. То есть вы можете уменьшить ЕНВД, например, за второй квартал только на сумму взносов, перечисленных именно с апреля по июнь. Возможно (при отсутствии персонала) уменьшить налог на 100 %, если рассчитать страховые взносы под сумму ЕНВД.

Как можно оплатить страховые взносы: пошаговая инструкция

Как и где оплачивать страховые взносы? Произвести перечисление взносов можно следующими способами:

- Платежным поручением в отделении банка.

- Платежом с расчетного счета, оформленного на ИП.

- Платежом с личного расчетного счета физического лица, зарегистрированного в качестве предпринимателя.

В 2019 году страховые взносы находятся в ведении ИФНС, при перечислении необходимо проверить КБК:

- Отчисление на обязательное медицинское страхование 18210202103081013160.

- 1 % и фиксированный платеж, исчисленный по ставке МРОТ, – 18210202140061110160.

Где можно оплатить страховые взносы, сборы с назначением «оплата фиксированного платежа»?

Взносы можно оплатить наличными средствами в банковском отделении, электронным платежным документом, также с помощью расчетного счета предпринимателя.

Как оплатить страховые взносы на сайте налоговой инспекции?

Шаг 1 . Налоговая инспекция предлагает оплатить страховые взносы на nalog.ru. Для того чтобы сформировать документ для оплаты, надо перейти на указанный сайт в сервис платежей.

Шаг 2. Налогоплательщиком выбирается пункт «индивидуальный предприниматель». В строке, где происходит выбор расчетного документа, указывается «платежный документ». Нажимаем кнопку «далее».

Внимание! Пункт меню «платежный документ» подходит для оплаты электронным способом или формирования поручения для банка на бумаге. Если известны реквизиты налоговой инспекции и средства будут переведены с расчетного счета предпринимателя, нужно выбрать пункт «платежное поручение».

Шаг 3. Заполняются поля КБК и налогов. КБК вносится в соответствующую ячейку, нажимается Enter. Корректное заполнение подтягивает сведения о налоге. При необходимости внесения изменений нажать пункт меню «назад».

Внимание! КБК вводится без лишних знаков (только цифры), чтобы система распознала его и автоматизировала данные.

Шаг 4. Адрес проживания. Реквизиты получателя.

В блоке «адрес объекта налогообложения» открывается дополнительное поле, куда надо внести соответствующие данные об адресе. Сведения (местоположение, закрепление за конкретной ФНС и ее реквизиты) системой будут подыскиваться автоматически.

Шаг 5. Вводятся реквизиты платежного поручения.

Здесь необходимо указать следующее (поля сверху вниз):

- В поле «статус лица» нужно выбрать «09 – Индивидуальный предприниматель».

- Основанием платежа следует указать «ТП – платежи текущего года» (страховые взносы относятся к годовому платежу).

- Налоговым периодом необходимо поставить «год» и указать расчетный год (для 2019 –ставить 2019 год).

- Необходимую сумму платежа (5 000 рублей, например) указать в соответствующей графе.

Шаг 6. Производится ввод данных о налогоплательщике (Ф. И. О. и ИНН). После того как вы отметите галочкой поле «Адрес места жительства», система отобразит ранее введенные реквизиты.

Перед нажатием кнопки «Оплатить» следует проверить вводимые данные.

Шаг 7. Способы оплаты.

Налогоплательщик должен определиться с тем, как ему оплатить страховые взносы − электронным способом или наличными средствами в банковском отделении по сформированному на сайте платежному поручению.

Как ИП заполнять платежное поручение для перечисления с расчетного счета в банке?

Предпринимателю, у которого открыт расчетный счет, можно создать платежное поручение, чтобы оплатить взносы. Сам документ формируется на сайте ИФНС по схеме, описанной выше (шаг 2 «Платежное поручение»). Можно его создать в программах бухгалтерского учета – 1С, «Парус», «Налогоплательщик» и т. д.

Как заполнить платежное поручение, если нужно оплатить фиксированную сумму:

- Статус плательщика – указывается код «09».

- Заполняется ИНН предпринимателя, поле КПП остается пустым (у физических лиц его нет).

- Реквизиты плательщика заполняются соответствующими банковскими данными – наименованием банка, БИК, корреспондентским счетом, расчетным счетом.

- Указываются реквизиты получателя (налоговой инспекции), их можно узнать лично при визите в отделение ФНС и на сайте налоговой в разделе контактов.

- В поле 104 вводится КБК платежа (только цифры без символов).

- Заполняется поле 105 − код ОКТМО.

- Для следующего поля нужно выбрать «ТП» (сокращение текущий платеж).

- Так как год является платежным периодом, заполняется соответствующее ему поле (например, ГД.00.19).

- Две последние цифры соответствуют периоду, за который производится оплата, в примере это 2019 год.

- Для «Вида платежа» ставится код «01».

- КОД заполняется цифрой «0».

- Для очередности платежа указывается значение «5».

- Поля 108-109 заполняются значением 0, а 110 раздел не редактируется. Обязательно написать назначение платежа, зависящее от вида взносов.

В качестве назначения платежа могут быть следующие примеры:

- Регистрационный номер (номер налогоплательщика). Страховые взносы на обязательное медицинское страхование (ФФОМС) за 2019 г.

- Страховые взносы на обязательное пенсионное страхование в фиксированном размере (с суммы дохода, не превышающего 300 тыс. руб.), зачисляемые в бюджет ПФР РФ за 2019 год, регистрационный номер (номер налогоплательщика).

- Регистрационный номер (номер налогоплательщика). Страховые взносы на обязательное пенсионное страхование с суммы дохода, превышающей 300 тыс. руб., направляемые в ПФР за 2019 год.

Как оплатить страховые взносы и налоги ИП через «Сбербанк Онлайн»

На практике в банковском отделении мало посетителей – совершение всех операций благодаря Интернету происходит в кратчайший срок. Как оплатить налог ИП через сервис «Сбербанк Онлайн» и решить данный вопрос без значительных трат времени?

Многих волнует вопрос − как правильно оплатить страховые взносы через «Сбербанк Онлайн»? Предметом сомнений в данном случае является то, что онлайн-сервис банка привязан к личному счету предпринимателя. Может ли организация оплачивать взносы и налоги с него?

Ответить на этот счет можно следующее: сборы и взносы в бюджеты всех уровней не являются операциями, связанными с предпринимательской деятельностью. Их оплату ИП может осуществлять любым удобным способом – через кассу в банковском отделении, расчетный счет организации и свой личный счет.

Важным условием является оформление карты на то физическое лицо, которое регистрировалось в качестве ИП. Значит ИП может оплатить налоги и вносы через систему «Сбербанк Онлайн», осуществляется этот процесс следующим вполне реальным образом.

Любой человек, которому доводилось оплачивать коммунальные и прочие услуги в указанной системе, по аналогии справится и с оплатой налогов. Сервис доступен всем держателям карт Сбербанка.

Лучше всего иметь бумажный экземпляр квитанции для оплаты налога, чтобы под рукой были все реквизиты ИП и налога. Получить бланк можно при личном посещении отделения ФНС. Но предпочтительнее является второй вариант – зайти на сайт nalog.ru и распечатать самостоятельно нужную форму.

После того как у налогоплательщика появились платежные реквизиты, ему надо войти в сервис от Сбербанка.

Выполнив вход, открыть раздел «Платежи и переводы», выбрать получателя платежа (для налоговой службы − нажать «Федеральная налоговая служба»). Здесь же есть и фонды – Пенсионный и соцстрахования.

На квитанции из ФНС указывается индекс документа – надо его найти, чтобы ввести данное значение в разделе «Оплата налогов по индексу документа». Далее следует выбрать карту, с которой будут списаны средства. Указанный способ выгоден отсутствием комиссий банка на платежи.

Нажав «Продолжить», налогоплательщик увидит на экране документ, сформированный системой автоматически, отобразится форма оплаты. Следует обратить внимание на итоговую сумму – она должна быть идентичной той, что указана в квитанции. Если все сходится, можно работать в системе дальше.

Важно! Возможны расхождения в реквизитах получателя в системе и бумажной форме, но это не страшно. Данные сведения в дальнейшем скорректируются автоматически.

Второй способ оплаты подскажет, как оплатить задолженность по страховым взносам. Он подходит, если индекса документа нет, квитанция отсутствует. Поступить нужно следующим образом. Выбирается раздел «Поиск просроченных налогов по ИНН», вводится свой ИНН. В системе будут отражены все задолженности.

Когда все реквизиты заполнены и проверены, происходит оплата взносов ИП через «Сбербанк Онлайн». На телефонный номер поступает СМС с паролем-подтверждением. После его ввода и списания с карты необходимой суммы квитанция будет отмечена штампом «Исполнено». Чек лучше распечатать и сохранить, это в случае необходимости подтвердит реальность оплаты.

Данный способ оплаты прост, удобен и экономит время. Налоги и взносы ИП может заплатить любой пользователь «Сбербанк Онлайн».

Какую ответственность несет ИП за неоплату взносов?

Просроченные ИП платежи повлекут начисление на них пени. Налоговая устанавливает 1/300 ставки рефинансирования от суммы налогов или сборов за каждый день неоплаты. В случае несвоевременного предоставления (или отсутствия) отчетности о доходе могут быть начислены штрафы в размере, равном максимальной величине установленного за год платежа.

Налоги ИП и взносы. Сравнение НДС, УСН, ЕНВД, патент:

Страховые взносы - это обязательные платежи на пенсионное, медицинское и социальное страхование работников и индивидуальных предпринимателей. С 2017 года контроль за расчетом и уплатой взносов вновь передан Федеральной налоговой службе, которая до 2010 года уже занималась сбором таких платежей под названием ЕСН (единый социальный налог).

В Налоговый кодекс внесена новая глава 34, которая регулирует расчет и уплату взносов на:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- социальное страхование на случай временной нетрудоспособности и материнства.

Платить эти виды взносов надо уже не в фонды, а в свою налоговую инспекцию. Взносы на травматизм за работников остались в введении Фонда социального страхования, в отношении них ничего не изменилось.

Среди плательщиков страховых взносов, перечисленных в главе 34 НК РФ, названы и индивидуальные предприниматели. Индивидуальный предприниматель имеет двойственный статус - как физическое лицо и как субъект предпринимательской деятельности. ИП - сам себе работодатель, поэтому обязанность обеспечивать себе пенсию и медицинское страхование ложится на него.

Кто должен платить страховые взносы

Порядок начисления и оплаты обязательных страховых взносов вызывает множество споров. Предприниматели, не ведущие деятельность или не получающие от нее прибыль, считают, что оплата обязательных страховых взносов в таких ситуациях не обоснована. Государство же исходит из того, что человек, который продолжает числиться в государственном реестре ИП, несмотря на отсутствие деятельности или прибыли от нее, имеет на то свои причины. Условно говоря, никто не мешает ему, в связи с отсутствием доходов, прекратить предпринимательскую деятельность, сняться с регистрационного учета, а при необходимости пройти регистрацию снова.

Судебные инстанции, в том числе высшие, всегда указывают, что обязанность по уплате страховых взносов возникает у ИП с момента приобретения им такого статуса и не связана с фактическим осуществлением деятельности и получением доходов.

Расчет страховых взносов ИП за себя

Индивидуальный предприниматель обязан вносить страховые взносы за себя всё то время, пока он имеет статус субъекта предпринимательской деятельности, за исключением льготных периодов по их неуплате.

Статья 430 НК РФ дает возможность индивидуальным предпринимателям не уплачивать страховые взносы на обязательное пенсионное и медицинское страхование, если они временно не ведут деятельность в случаях:

- прохождения военной службы по призыву, ухода за ребенком до полутора лет, ребенком-инвалидом, инвалидом 1-ой группы, пожилыми людьми старше 80 лет;

- проживания с супругом - военнослужащим по контракту при неимении возможности трудоустройства в общей сложности до пяти лет;

- проживания за границей с супругом, направленным в диппредставительства и консульства РФ, (тоже не более пяти лет).

Отсутствие деятельности в такие периоды надо подтверждать документально, а о приостановлении уплаты взносов надо в свою ИФНС.

Если же ИП имеет право на льготу, но продолжает получать доход от предпринимательской деятельности, то должен уплачивать страховые взносы на общих основаниях.

А теперь самое главное - о каких же суммах обязательных взносов ИП идет речь? За себя в 2019 году индивидуальный предприниматель должен перечислять платежи только на обязательное пенсионное и медицинское страхование. Перечисление взносов за социальное страхование для получения больничного и декретных выплат ИП производит в добровольном порядке.

Страховые взносы ИП в 2019 году больше не зависят от размера МРОТ (минимального размера оплаты труда), а представляют собой фиксированные суммы, утвержденные Правительством:

- Взносы на обязательное медицинское страхование (ОМС) - 6 884 рублей в год.

- Взносы на обязательное пенсионное страхование (ОПС) частично дифференцированы и состоят из фиксированной суммы в 29 354 рублей и дополнительного взноса.

- Дополнительный взнос уплачивается, если доходы ИП больше 300 тыс. рублей в год. Рассчитывается он как 1% от суммы доходов, превышающих этот лимит.

Калькулятор страховых взносов за 2019 год:

Необходимо уплатить страховых взносов на сумму: - р.

Выплата складывается из:

✐Пример ▼

Предположим, что предприниматель получил в 2019 году доходов на сумму 1 200 000 рублей. Рассчитаем сумму страховых взносов ИП к уплате:

- взносы на пенсионное страхование будут рассчитываться таким образом: 29 354 + ((1 200 000 - 300 000) * 1%) = 38 354 руб.

- взносы на медицинское страхование останутся на одном уровне и составят 6 884 рублей при любом уровне доходов.

Итого: общая сумма страховых взносов за себя в этом примере равна 45 238 рублей.

Введено также и верхнее ограничение размера взносов на ОПС - в 2019 году эта сумма не может превышать цифру в 234 832 рубля.

В приведенных выше формулах был показан расчет стоимости полного страхового года, если же предприниматель был зарегистрирован не сначала года или прекратил деятельность до его окончания, то все рассчитанные суммы пропорционально уменьшаются. В этих случаях надо учитывать только полные месяцы и календарные дни (при неполном месяце), в которых человек имел статус предпринимателя.

Подведем итоги:

- В 2019 году взносы ИП за себя при годовом доходе, не превышающем 300 тыс. рублей, в том числе при отсутствии деятельности или прибыли от нее, составят 36 238 рублей, из расчета: 29 354 рублей взносов на ОПС плюс 6 884 рублей взносов на ОМС.

- Если величина доходов превышает 300 тыс. руб., то сумма к уплате составит 36 238 рублей плюс 1% от доходов, превышающих 300 тыс. рублей.

Что считать доходом при расчете страховых взносов

Определение доходов для расчета взносов ИП зависит от

- - доходы от реализации и внереализационные доходы без учета расходов, в том числе при применении

В нашем сервисе Вы можете абсолютно бесплатно подготовить уведомление о переходе на УСН для ИП (актуально на 2019 год):

- на - вмененный доход, рассчитанный с учетом базовой доходности, физического показателя и коэффициентов;

- на - потенциально возможный годовой доход, на основании которого рассчитана стоимость патента;

- на - доходы, учитываемые в целях налогообложения, без вычета расходов;

- на - доходы, полученные от предпринимательской деятельности, .

Если ИП совмещает налоговые режимы, то доходы на разных режимах суммируются.

Чтобы выбрать наиболее выгодную систему налогообложения конкретно для вашего бизнеса, рекомендуем воспользоваться бесплатным советом профессионалов, которые помогут подобрать режим с минимальными выплатами.

Сроки уплаты страховых взносов ИП

Страховые взносы за себя в части доходов, не превышающих 300 тыс. руб., (т.е. сумму в 36 238 руб.) предприниматель должен уплатить до 31 декабря текущего года. При этом стоит воспользоваться возможностью уменьшить, в некоторых случаях, суммы начисленных налогов за счет внесения страховых взносов поквартально, о чем подробнее будет рассмотрено в примерах.

Обратите внимание: нет такого понятия, как «страховые взносы ИП за квартал». Главное - выплатить всю сумму в 36 238 рублей до 31 декабря текущего года любыми частями и в любое время. Разбивка указанной суммы на четыре равных части применяется только для условных примеров.

Например, если на УСН у вас не предполагается доходов в первом и (или) втором квартале, то нет смысла торопиться с уплатой взносов. Возможно, вам будет выгоднее уплатить 3\4 или даже всю годовую сумму в третьем или четвертом квартале, когда ожидается значительный доход. И наоборот - если основной доход ожидается только в начале или середине года, то и основную сумму взносов надо заплатить в этом же квартале.

Суть возможности снизить начисленный единый налог в том, чтобы в квартале, в котором ожидается значительный авансовый платеж по налогу, вы смогли учесть внесенную в этом же квартале сумму страховых взносов. При этом взносы должны быть перечислены до того, как вы будете рассчитывать сумму единого налога к уплате.

Что касается ЕНВД, то для него нет понятия нулевых деклараций по вмененному налогу. Если вы являетесь плательщиком этого налога, то отсутствие доходов не будет основанием для его неуплаты. Заплатить вмененный налог, рассчитанный по специальной формуле, все равно придется по итогам квартала на основании квартальной декларации. Для как раз и будет разумным выплачивать страховые взносы каждый квартал равными долями, если квартальные суммы вмененного дохода не меняются.

Дополнительную сумму, равную 1% от годовых доходов, превышающих 300 тыс. рублей, надо перечислить до 1 июля 2020 года (ранее срок был до 1 апреля года, следующего за отчтетным). Но если лимит превышен уже в начале или середине года, то эти дополнительные взносы можно внести и раньше, т.к. они тоже могут быть учтены при расчете налогов. Тут действует то же правило - уменьшение налога за счет взносов, уплаченных в том же квартале до того, как будет рассчитываться налог к уплате.

Страховые взносы ИП с работниками

Став работодателем, дополнительно к взносам за себя, предприниматель должен выплачивать страховые взносы за своих работников.

В общем случае, суммы страховых взносов за работников по трудовым договорам составляют 30% от всех выплат в их пользу (кроме тех, что не подлежат обложению в этих целях) и состоят из:

- взносов на обязательное пенсионное страхование работников ОПС - 22%;

- взносов на обязательное социальное страхование ОСС - 2,9%;

- взносов на обязательное медицинское страхование ОМС - 5,1%.

Дополнительно в ФСС уплачивается взнос на обязательное страхование от несчастных случаев на производстве и профзаболеваний - от 0,2% до 8,5%. По гражданско-правовым договорам вознаграждение исполнителю в обязательном порядке облагается страховыми взносами на ОПС (22%) и на ОМС (5,1%), а необходимость взносов на социальное страхование должна быть предусмотрена договорными условиями.

После того, как с начала года размер выплаченных работнику сумм превысит предельную величину базы для начисления страховых взносов (в 2019 году это 1 150 000 рублей), тарифы платежей на ОПС снижаются до 10%. Предельная величина базы для начисления страховых взносов на ОСС в 2019 году равна 865 000 рублей, после чего взносы для выплаты больничных и по материнству не начисляются.

В отличие от взносов ИП за себя, страховые взносы за работников надо платить ежемесячно, не позднее 15 числа месяца, следующего за расчетным.

Если вам нужна помощь в подборе видов деятельности, предполагающих наименьшие страховые взносы за работников, советуем воспользоваться бесплатной консультацией наших специалистов.

Интересно, что предприниматель имеет право быть наемным работником у другого ИП, но не может оформить трудовую книжку сам на себя. При этом страховые взносы, выплачиваемые за него, как за работника, не освобождают ИП от уплаты взносов за себя.

Как уменьшить суммы налогов к выплате за счет страховых взносов

Одним из плюсов при выборе организационно-правовой формы ИП, в сравнении с ООО, является возможность уменьшать начисленный налог на перечисленные страховые взносы. Суммы возможного уменьшения налога к уплате будут отличаться от выбранного налогового режима и наличия работников.

Важно: сами суммы страховых взносов ИП, рассчитанные выше, уменьшить нельзя, но в некоторых случаях за счет уплаченных взносов можно уменьшить суммы самих налогов.

Уменьшить сам начисленный налог можно только на режимах УСН «Доходы» и ЕНВД, а уменьшить налоговую базу, т.е. ту сумму, с которой налог будет рассчитан, можно на УСН «Доходы минус расходы», ЕСХН и на ОСНО. Предприниматели, работающие только на патентной системе, без совмещения режимов, уменьшить стоимость патента на сумму страховых взносов не могут. Это касается взносов ИП и за себя, и за работников.

Наши специалисты могут помочь вам подобрать наиболее выгодный налоговый режим и подскажут, как правилько уменьшить страховые взносы.

Взносы ИП на УСН с объектом налогообложения «Доходы»

Предприниматели на этом режиме, не имеющие работников, имеют право уменьшить начисленный единый налог на всю сумму уплаченных взносов (ст.346.21 НК РФ). Об этом не нужно извещать налоговые органы, а надо отразить уплаченные взносы в Книге учета доходов и расходов и в годовой налоговой декларации по УСН. Рассмотрим несколько упрощенных примеров.

✐Пример ▼

1.ИП, использующий налоговую систему УСН «Доходы» и работающий самостоятельно, получил годовой доход в сумме 380 000 рублей. Рассчитанный налог составил 22 800 руб. (380 000 * 6%). В течение года было уплачено 36 238 руб. страховых взносов, т.е. только фиксированная сумма (дополнительный взнос в 1% от дохода свыше 300 000 рублей ИП перечислит до 1 июля следующего года). Всю сумму единого налога можно уменьшить на уплаченные взносы, поэтому налога к выплате по итогам года не будет вообще (22 800 - 36 238<0).

2.Тот же предприниматель получил годовых доходов на сумму 700 000 рублей. Начисленный единый налог составил 42 000 руб.(700 000 * 6%), а взносы, уплаченные в течение года поквартально - 40 238 руб., из расчета (36 238 + 4 000 ((700 000 - 300 000) * 1%). Сумма налога к уплате составит только (42 000 - 40 238) = 1 762 рублей.

3.Если же предприниматель на этом режиме использует наемный труд, то он имеет право уменьшить начисленный единый налог за счет сумм уплаченных взносов (при этом учитывают взносы и за себя и за работников) не более чем на 50%.

Рассмотренный выше ИП с годовым доходом 700 000 руб. имеет двух сотрудников и уплатил в качестве взносов за себя и за них 80 000 руб. Начисленный единый налог составит 42 000 руб. (700 000 * 6%), при этом уменьшить его при наличии работников можно только на 50%, т.е. на 21 000 руб. Оставшиеся 21 000 руб. единого налога надо перечислить в бюджет.

Взносы ИП, применяющего ЕНВД

ИП на ЕНВД без наемных работников могут уменьшать налог на всю сумму взносов, уплаченных в том же квартале (ст.346.32 НК РФ). Если применяется наемный труд, то до 2017 года разрешалось учитывать только взносы, уплаченные за работников, и в размере не более 50% налога. Но в 2019 году порядок уменьшения квартального налога на ЕНВД за счет взносов точно такой же, как и на УСН Доходы, т.е. ИП-работодатели вправе учитывать и взносы, уплаченные за себя.

При использовании налогообложения в виде ЕНВД, налог рассчитывается для каждого квартала отдельно. В том квартале, в котором не использовался наемный труд, налог можно уменьшать до 100%. А в квартале, когда привлекались наемные работники, налог уменьшают только до 50%. Таким образом, важным условием уменьшения налога к выплате на УСН «Доходы» и ЕНВД является перечисление взносов поквартально и до того, как уплачен сам налог.

Взносы ИП при совмещении УСН и ЕНВД

При совмещении таких режимов нужно обратить внимание на работников, занятых в этих видах деятельности. Если в «упрощенной» деятельности работников нет, а во «вмененной» они приняты в штат, то налог УСН можно уменьшить на взносы ИП за себя, а налог ЕНВД можно уменьшить только до 50% на сумму взносов, перечисленных за работников (письмо Минфина №03-11-11/130 от 03.04.2013).

И, наоборот, при отсутствии работников на ЕНВД, взносы ИП за себя можно отнести на уменьшение «вмененного» налога, а «упрощенный» налог можно уменьшить до 50% на сумму взносов за работников (разъяснения Минфина №03-11-11/15001 от 29.04.2013).

Согласно ст. 346.18 НК, при совмещении специальных режимов, налогоплательщики должны вести раздельный учет доходов и расходов, который может оказаться достаточно сложным и потребовать обращения к специалистам.

Взносы ИП при совмещении УСН и патента

Выше уже говорилось, что предприниматели на патентной системе налогообложения не могут уменьшить его стоимость на сумму взносов. В случае же совмещения УСН и патента, предприниматель, не имеющий работников, может уменьшить сумму единого налога по деятельности на упрощенке на всю сумму уплаченных за себя страховых взносов (письмо ФНС России от 28.02.2014 № ГД-4-3/3512@).

ИП на УСН «Доходы минус расходы»

Предприниматели на этом режиме учитывают уплаченные взносы в расходах, тем самым уменьшая налоговую базу для расчета единого налога. В расходах можно учитывать как взносы ИП за себя, так и взносы за работников. Уменьшить сам налог к выплате они не могут, поэтому сэкономленные суммы будут меньше, чем на УСН «Доходы».

ИП на общей системе налогообложения

Эти предприниматели включают уплаченные взносы в свои расходы и, таким образом, уменьшают сумму дохода, с которой будет начислен НДФЛ.

Отчетность ИП по страховым взносам

Индивидуальный предприниматель, не имеющий работников, не должен сдавать отчетность по уплате страховых взносов за себя. В 2019 года ИП - работодатель должен сдавать следующую отчетность, где отражает перечисленные за своих работников суммы взносов:

- в ПФР ежемесячно, по форме - не позднее 15-го числа месяца, следующего за отчетным месяцем;

- в ФСС ежеквартально по форме - не позднее 20-го числа месяца, следующего за отчетным кварталом;

- в ИФНС ежеквартально по форме - не позднее конца следующего месяца после окончания отчетного квартала;

- в ИФНС ежеквартально по форме - не позднее 30 числа следующего месяца после окончания отчетного квартала;

- в ИФНС раз в год по форме 2-НДФЛ - не позднее 1 апреля за предыдущий год.

Ответственность ИП за неуплату страховых взносов

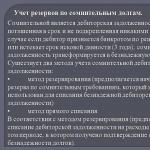

В 2019 году за непредставление отчетности и несвоевременную уплату страховых взносов предусмотрены следующие санкции:

- Непредставление расчета в установленный срок - 5% от не уплаченной в срок суммы взносов, подлежащих уплате, за каждый полный или неполный месяц со дня, установленного для его представления, но не более 30% суммы и не менее 1000 рублей (ст. 119(1) НК РФ).

- Грубое нарушение правил учета, повлекшее за собой занижение базы для начисления страховых взносов - 20% от суммы неуплаченных страховых взносов, но не менее 40 000 рублей (ст. 120(3) НК РФ).

- Неуплата или неполная уплата страховых взносов в результате занижения базы их начисления, иного неправильного исчисления страховых взносов или других неправомерных действий (бездействия) - 20% от неуплаченной суммы страховых взносов (ст. 122(1) НК РФ).

- Умышленная неуплата или неполная уплата сумм взносов - 40% от неуплаченной суммы страховых взносов (ст. 122(3) НК РФ).

- Непредставление в установленный срок либо представление неполных или недостоверных сведений персонифицированной отчетности в ПФР - 500 рублей в отношении каждого застрахованного лица (ст. 17 № 27-ФЗ)

Если вы хотите избежать досадных финансовых потерь, нужно, в первую очередь, грамотно организовать ведение бухгалтерии. Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям месяц бесплатного бухгалтерского обслуживания .

С тех пор, как мы отошли от построения социалистического государства, происходит постепенный переход на капиталистические отношения. Одним из довольно старых, полезных, но, несмотря на это, малоизвестных моментов являются страховые взносы. Что такое они собой представляют? Для чего они собираются? Какие преимущества смогут получить люди, делающие страховые взносы? Что такое они собой представляют у нас и в странах условного запада, откуда этот инструмент был заимствован?

Общая информация

Все мы сталкивались и знаем, что собой представляют налоги. Но, кроме них, существует ещё ряд других обязательных сборов. Например - страховые взносы.

Что такое они собой представляют? По сути, они являются обязательными платежами, которые осуществляются страхователями во внебюджетные фонды. Они же впоследствии используют полученные деньги для осуществления гарантий государства в социальной, медицинской и пенсионной сферах. Ведь бюджеты целевых фондов формируются отдельно от федерального.

Ранее каждый из них получал взносы напрямую. Но недавно было принято решение об упрощении жизни, и сейчас работа ведётся через ФНС. Но не будем забегать наперёд и рассмотрим всё постепенно.

Что такое страховые взносы?

Мы уже знаем, что так называются регулярные обязательные платежи, идущие от страхователя в определённый внебюджетный фонд. Они собираются для возможности предоставления помощи со стороны государства гражданам в случае наступления определённых условий. Например, при достижении ими пенсионного возраста. В таком случае ПФР назначит и будет выплачивать определённую сумму денег. Если беременеет женщина и затем рожает ребёнка, то ей оказывается финансовая поддержка в виде различных пособий. Одно из самых известных - это так называемый материнский капитал.

Кто же оплачивает всё это? Если говорить про пенсионный фонд Российской Федерации, то следует вспомнить про страховые взносы ИП, организаций и физических лиц, которые выплачивают заработную плату другим лицам. Так, можно вспомнить о частных предпринимателях, нотариусах, адвокатах и прочих людях с подобными моделями взаимодействия.

Кстати, в ПФР идёт два вида взносов - медицинские и пенсионные. Вторые дополнительно делятся на подвиды - страховой и накопительный. Не следует при этом забывать и о платежах, что идут в ФСС в связи с материнством, получением травм и при наступлении нетрудоспособности. Они собираются согласно установленным законодательством тарифным ставкам, зависящим от категории и класса профессиональной опасности. Именно из этих денег выплачиваются пособия на больничные и при рождении ребёнка.

Какое будущее ждёт?

Что такое страховые взносы, мы уже рассмотрели. Сейчас давайте проследим их путь. До недавнего момента администрированием этих платежей (то есть взиманием, учетом, аккумулированием информации) занимались непосредственно сами фонды. Но с 2017 года эти функции переданы Федеральной налоговой службе.

В связи с этим была создана новая форма отчетности - расчет по страховым взносам, которую следует подавать вместо устаревшей. Но при этом внебюджетные фонды продолжают аккумулировать всю информацию по застрахованным лицам у себя. При этом осуществляется ряд изменений (или же они очень настойчиво предлагаются), которые могут существенно изменить ситуацию в ближайшие несколько лет. Так, может быть изменён расчет по страховым взносам, или же будут значительно более существенные модификации.

Вовремя выплачивать все платежи - это прямая обязанность страхователя. Ведь таким образом каждый человек помогает государству в выполнении взятых на себя социальных функций. Пособия на период больничного периода, при ведении ухода за ребенком, осуществление выплат инвалидам, содержание больниц и поликлиник, оплата санаторного курортного отдыха, выплата солидарных пенсий - всё это возможно только благодаря регулярному пополнению внебюджетных фондов рядовыми гражданами.

Правовое основание

Всё вопросы со страховыми взносами регулируются рядом федеральных законов. В первую очередь, следует вспомнить об №212-ФЗ от 24.07.2009 г., который вообще ввел это понятие в наше правовое поле. Так, в нём рассматриваются следующие пункты:

- Кто является плательщиком взносов.

- Тарифы платежей.

- База и облагаемые объекты.

- Порядок уплаты, а также контроль над совершением платежей.

- Ответственность в случае нарушения законодательства в этой сфере.

- Процедура обжалования без/действия должностных лиц или актов контролирующих органов.

Лица, которые платят названные взносы, нами уже были рассмотрены, поэтому давайте уделим внимание такому интересному моменту как объект обложения. Законодательством признано, что таковыми являются выплаты и иные вознаграждения, что начисляются:

- Физическим лицам, работающим по трудовым и гражданско-правовым договорам, предметом для которых является выполнение работ и оказание услуг. Исключением при этом являются индивидуальные предприниматели, нотариусы, адвокаты и иные лица, ведущие частную практику.

- По договорам авторского заказа, отчуждения исключительного права на произведение науки, искусства или литературы, а также по лицензиям.

- Физическим лицам, которые подпадают под обязательное социальное страхование, согласно действующему законодательству.

Если выплаты не будут осуществляться вовремя, то начисляются пени по страховым взносам. На случай уклонения предусмотрены штрафы. А что же выступает базой? Под нею понимается сумма выплат и иных вознаграждений, которые были начислены в пользу физических лиц. При этом исключаются средства, не подлежащие обложению со страховыми взносами. Отметим, что база рассматривается по каждому человеку в индивидуальном порядке.

О периодах и датах

Внесение и заполнение страховых взносов строго регламентируется. При этом значительное внимание уделяется расчетному и отчетному периодам, а также дате осуществления вознаграждения.

Первые два используются, чтобы подводить итоги по уплате взносов со стороны плательщиков. Так, расчетным периодом признан календарный год. После его завершения формируется база по осуществленным страховым взносам за этот период и определяется сумма, которую необходимо уплатить в бюджеты фондов.

Отчетными периодами признаны первый квартал, полгода, девять месяцев и календарный год. По их итогам страхователи производят выплаты во внебюджетные фонды.

Отдельно стоит упомянуть о датах осуществления платежей. Для индивидуальных предпринимателей и организаций таковым является день начисления выплаты или иного вознаграждения в пользу физического лица. То же самое относится и к людям, что не имеют соответствующего статуса.

Специфика начислений

Уплата страховых взносов является обязательной. Но в процессе их администрирования наблюдается ряд отличий. Так, заполнение расчета по страховым взносам и последующая оплата предусматривает начисление платежей сверх заработной платы. Их вносит непосредственно работодатель. Сам работник прямых потерь при этом не несёт.

Можно часто встретиться с мнением, что он вообще не ощущает влияния этих платежей, но это не совсем верно. Дело в том, что работодатель должен учитывать все эти начисления в конечной цене выпускаемой продукции. И даже если работник не покупает её, он приобретает товары и услуги других предприятий и компаний, где стоимость из-за этих платежей увеличена. Так что оплата осуществляется даже опосредованно из кармана любого человека. Но при этом, с административной точки зрения, это важно исключительно для работодателя. Ведь работник не обязан законодательно заботится об этом моменте. Тогда как работодатель должен платить вовремя в рамках установленного законодательством сроков. Кроме этого, он дополнительно обязан отчитываться об этом раз в квартал.

Для того чтобы не возникало проблем, необходимо ориентироваться по КБК. Страховые взносы должны идти согласно оговоренной бюрократической процедуре. В противоположном случае можно столкнуться с ситуацией, когда будут начисляться штрафы или пени. В таком случае можно добиться их отмены, но придётся доказать довольно большое количество положений, что затратно как по ресурсам, так и по времени.

О процентах

Условно можно выделить страховые взносы ИП и организаций. С первыми всё легко. Они платят определённую фиксированную сумму, которая в последующем распределяется между соответствующими фондами и государственными учреждениями. Более значительный интерес представляет ситуация с организациями. Хотя бы потому, что они вынуждены различать людей по их возрасту.

Так, те, кто родился в 1966 году и ранее, идут по солидарной пенсионной системе. Для них страховые взносы в ПФР составляют 22% и осуществляются одним платежом. А вот если работник 1967 года рождения или позже, то ему уже необходимо заплатить два раза. Но в сумме выходит та же цифра в 22%. Из них выделяют страховую (16%) и накопительную (6%) части. Правда, здесь не всё так просто. Но об этом немного позже.

Давайте полностью разберёмся с процентами. В Фонд обязательного медицинского страхования идут платежи в размере 5,1% от полученной суммы. Предельной базы для этих взносов не существует. С обязательным социальным страхованием немного легче. Так, для него ставка составляет 2,9%. Кроме этого, предусмотрена граница базы, выше которой сбор не осуществляется.

А что там с пенсиями?

На протяжении длительного периода осуществляются страховые взносы по годам, а когда человек начинает терять возможность вести трудовую деятельность, то он может рассчитывать на приличное содержание, что напрямую зависит от количества заработанного. Так схема выглядит в идеале. Насколько текущая ситуация соответствует ему, мы сейчас и поговорим. При этом людей, родившихся в 1966 году и ранее рассматривать не будем. Те же, кто появился на свет после этой даты, условно могут быть поделены на две группы:

- Активные граждане. Это люди, что взяли свою пенсию под личный контроль и выбрали для себя НПФ или какой-то инвестиционный пакет со стороны определённой управляющей компании.

- Неактивные граждане. Это люди, что не предпринимали действий по каким-либо изменениям.

Начать, пожалуй, лучше со второй категории. У них ведётся перевод на страховую составляющую. То есть, все 22% идут именно на неё. Накопительная часть не формируется.

У первой же категории граждан дела более разнообразны, поскольку у них есть выбор. Так, если человек выбрал самостоятельно негосударственный пенсионный фонд, то он, по умолчанию, получает ставки 16/6. Хотя, если возникнет желание, то можно оформить, чтобы на страховую часть шли все 22%.

Но это не всё. База для формирования страховых платежей ограничена. Как только достигается определённая граница, ставка падает до 10%. Они в полном объеме идут на страховую часть пенсии.

Вот так в общем-то и выглядит ситуация с пенсионным фондом. Хотя это варианты с основными ставками. Существуют ещё и дополнительные, но они действуют исключительно в отношении специальных категорий работников. Чтобы узнать, кто может претендовать на них, следует ознакомиться с подпунктами 1-18 п.1 статьи 27 №173-ФЗ. При этом можно претендовать на дополнительные от 2 до 9 процентов.

Заполнение отчетности

Просто нельзя обойти внимание бюрократию. Как отчитываются про страховые взносы? Образец заполнения данных можно найти на официальном сайте Федеральной налоговой службы. Дело в том, что эти документы регулярно меняются и дополняются, поэтому за ними следует постоянно следить. Для подачи отчета есть 45-46 дней, или другим словами - до 15-го числа следующего месяца после отчетного периода. Не стоит пренебрегать сроками, иначе можно получить штраф и пеню. А дополнительные расходы - это не самое приятное.

Какие виды страховых взносов существуют?

И напоследок давайте рассмотрим внутренние административные моменты. Взносы условно делятся на такие составляющие:

- Рисковая. Это часть страхового взноса, что идёт на покрытие определённой возможности возникновения негативных последствий. Её размер зависит от вероятности возникновения оговоренных условий.

- Сберегательная. Используется для покрытия платежей, если истёк срок страхования в предусмотренном договоре.

- Нетто. Это часть страхового взноса, которая нужна для покрытия платежей, возникающих в рамках определённого срока. Она объединяет в себе рисковую составляющую и стабилизационную надбавку, задача которой компенсировать все отклонения.

- Достаточная. Включает в себя нетто-часть и издержки страховщика.

- Брутто. Представляет собой тарифную ставку страховщика.

В зависимости от характера рисков, могут выделять следующие взносы:

- Натуральные. Используются для покрытия рисков за оговоренный промежуток времени.

- Постоянные. Под ними подразумеваются страховые взносы, что не меняются с течением времени. Используются для рисков, которые стабильны.

В зависимости от форм оплаты выделяют взносы:

- Единовременные. Оплачивается за весь период. Сумма их при этом определяется и вносится в момент заключения договора.

- Текущие. Часть суммы взносов, в которых возникла потребность при использовании модели рассрочки.

- Годовые. Сумма вносится раз в 365 дней.

- Рассроченные. Это часть взноса (месячная, квартальная), которая вносится страхователем.

В целом, если говорить о предмете статьи, следует выделить большое количество различных моментов. Так, наиболее актуальные для всех страховые взносы в пенсионную систему, социальное и медицинское страхование. Но для отдельных групп населения могут быть и иные приоритеты. К примеру, для автомобилистов это может быть КАСКО, можно вспомнить и о страховании жизни и многих других важных моментах.